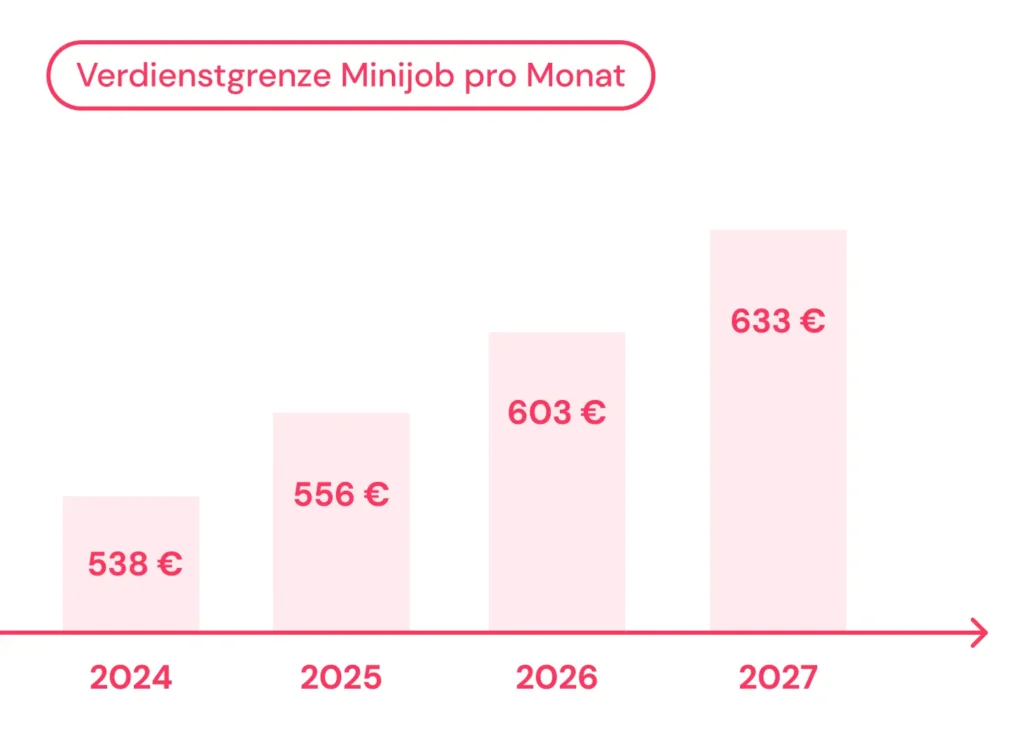

Mit der Einführung der Minijobs im Jahr 2003 im Rahmen der Hartz-IV-Reformen wurde eine flexible Beschäftigungsform geschaffen, bei der Arbeitnehmende seit dem 01.01.2026 bis zu 603 Euro im Monat steuer- und sozialversicherungsfrei verdienen können. Die neue Verdienstgrenze resultiert aus der Erhöhung des gesetzlichen Mindestlohns auf 13,90 Euro pro Stunde, die zum ersten Januar 2026 in Kraft trat.

In diesem Beitrag erläutern wir alle Neuregelungen und geben einen allgemeinen Überblick über die Beschäftigungsform Minijob.

Kurz erklärt:

- Minijob Erhöhung 2026: Die Einkommensgrenze wurde am 01. Januar 2026 auf 603 Euro angehoben (2027: 633 Euro). Dies ist auf die Erhöhung des gesetzlichen Mindestlohns zurückzuführen.

- Minijobs sind für Arbeitnehmende steuer- und sozialversicherungsfrei, der Arbeitgebende zahlt Pauschalbeiträge zur Kranken- und Rentenversicherung.

- Für Arbeitgebende sind Minijobs eine kostengünstige und flexible Beschäftigungsmöglichkeit, die insbesondere in der Saisonarbeit oder bei Engpässen und Auftragsspitzen von Vorteil ist.

Definition: Was ist ein Minijob?

Geringfügige Beschäftigung

Laut aktuellen Daten der Minijob-Zentrale (Q3 2025) sind in Deutschland rund 6,9 Millionen Menschen geringfügig beschäftigt – davon 6,7 Millionen im gewerblichen Bereich und rund 256.000 in Privathaushalten.

Ein Minijob ist die von den Minijobbenden ausgeübte Beschäftigungsform. Minijobs sind eine Form der geringfügigen Beschäftigung. Gesetzlich sind diese Beschäftigungsformen in § 8 Abs. 1 des Vierten Sozialgesetzbuches (SGB IV) geregelt. Diese Form der Beschäftigung ist für Arbeitnehmende steuer- und sozialversicherungsfrei, während Arbeitgebende Pauschalbeiträge zur Kranken- und Rentenversicherung entrichtet.

Welche Minijob-Grenze gilt aktuell?

Im Unterschied zu anderen Formen geringfügiger Beschäftigung ist der Minijob dadurch gekennzeichnet, dass er mit einem monatlichen Arbeitsentgelt von bis zu 603 Euro (Stand 2026) bzw. 7.236 Euro jährlich oder einer Arbeitszeit von bis zu 70 Tagen im Kalenderjahr ausgeübt werden kann.

Geschichte: Minijob, die geringfügige Beschäftigung

Eingeführt wurde der Minijob im Jahr 2003 im Zuge der Hartz-IV Reformen. Damals lag die Höchstgrenze des monatlichen Einkommens bei 450 Euro. Lange war der Minijob deshalb auch unter dem Namen 450-Euro-Job bekannt.

Welche Arten von Minijobs gibt es?

Es gibt zwei Arten von Minijobs. Bei ersterem ist die Höhe des Einkommens entscheidend, bei letzterem die Dauer der Beschäftigung:

- Geringfügig entlohnte Beschäftigung: Beim 603-Euro-Minijob darf das monatliche Arbeitsentgelt 603 Euro nicht überschritten werden (ab 2027: 633 Euro). Aus dem Stundenlohn ergibt sich die zulässige monatliche Arbeitszeit für Minijobbende. Der gesetzliche Mindestlohn gilt auch für Minijobs.

- Kurzfristige Beschäftigung: Bei kurzfristigen Minijobs darf die Beschäftigung innerhalb eines Kalenderjahres 3 Monate oder insgesamt 70 Tage nicht überschreiten. Das monatliche Arbeitsentgelt kann variieren.

Was sind typische Beispiele für Minijobs?

- Ein Einzelhandelsunternehmen kann Minijobbende einsetzen, um auf das erhöhte Kundenaufkommen in der Vorweihnachtszeit zu reagieren.

- Auch beliebt sind Minijobbende im Saisongeschäft. So stellen Restaurants oder Cafés häufig mehr Personal ein, um das Gästeaufkommen im Sommer zu bewältigen.

- Ein Handwerksbetrieb kann mit Minijobbenden kurzfristige Auftragsspitzen bewältigen.

Wird der Minijob 2026 erhöht?: Bis 603 Euro statt 556 Euro (Minijob 2025) abgabefrei verdienen verdienen

Im neuen Jahr gibt es einige Änderungen bei den Minijobs. Wir geben einen Überblick:

Erhöhung des gesetzlichen Mindestlohns: Was ändert sich 2026 bei den Minijobs?

Am 1. Januar 2026 wurde die Verdienstgrenze von zuvor 556 Euro (Minijob Grenze 2025) für Minijobs auf 603 Euro angehoben. Zum 1. Januar 2027 erfolgt eine weitere Erhöhung auf 633 Euro. Diese Anstiege erfolgen aufgrund der Erhöhung des gesetzlichen Mindestlohns auf 13,90 Euro pro Stunde (2026) bzw. 14,60 Euro (2027). Arbeitgebende, die aktuell den Mindestlohn zahlen, müssen auch den Verdienst für Minijobbende entsprechend anpassen.

Wichtig beim Mindestlohn im Minijob: Seit Oktober 2022 ist die Verdienstgrenze für Minijobs ein dynamischer Wert, der an den gesetzlichen Mindestlohn gekoppelt ist.

Die Berechnung erfolgt nach der Formel: Mindestlohn × 130 ÷ 3 (aufgerundet). Das heißt: Erhöht sich der Mindestlohn, steigt automatisch auch die Verdienstgrenze im Minijob.

Minijob: Wie viele Stunden ab 2026?

Bei einem gesetzlichen Mindestlohn von 13,90 Euro pro Stunde können Minijobbende rund 43 Stunden im Monat arbeiten (603 Euro : 13,90 = 43,38 Stunden). Dank der dynamischen Anpassung bleibt die maximale Arbeitszeit konstant. Liegt der Stundenlohn über dem Mindestlohn, reduziert sich die maximale Arbeitszeit im Minijob entsprechend

Aufgrund der Koppelung von Mindestlohn und Minijob-Verdienstgrenze seit Oktober 2022 bleibt die maximal zulässige Arbeitszeit im Minijob ab dem 1. Januar 2026 konstant. D. h. auch bei einem Mindestlohn von 13,90 Euro pro Stunde können weiterhin rund 43 Stunden im Monat gearbeitet werden (603 Euro : 13,90 = 43 Stunden und 23 Minuten).

Gut für Arbeitgebende: Die Umlage U1 (Entgeltfortzahlung bei Krankheit) sinkt zum 1. Januar 2026 von 1,1 Prozent auf 0,8 Prozent. Die Umlage U2 (Mutterschaft) bleibt unverändert bei 0,22 Prozent. Dies bedeutet für Arbeitgebende eine Kostenentlastung bei der Beschäftigung von Minijobbenden.

Ausblick 2027: Weitere Erhöhung geplant

Bereits jetzt steht fest: Zum 1. Januar 2027 erfolgt eine weitere Anhebung der Minijob-Grenze auf 633 Euro monatlich bzw. 7.596 Euro jährlich. Diese Erhöhung geht einher mit dem dann geltenden Mindestlohn von 14,60 Euro pro Stunde. Die maximale Arbeitszeit bleibt bei etwa 43 Stunden im Monat konstant. Arbeitgebende sollten ihre Personalplanung bereits jetzt auf diese Änderungen ausrichten und gegebenenfalls Verträge entsprechend anpassen. Der Midijob-Bereich verschiebt sich dann auf 633,01 bis 2.000 Euro.

Tipp: Mit der HR-Software von Factorial verwalten Sie alle Verträge und Dokumente Ihrer Mitarbeitenden zentral, digital und rechtssicher an einem Ort.

Übergangsregeln für frühere Midijobbende fallen weg

Seit dem 1. Januar 2026 sind alle Beschäftigungen mit einem regelmäßigen monatlichen Verdienst bis 603 Euro Minijobs. Der Übergangsbereich (Midijob) beginnt bei 603,01 Euro und endet bei 2.000 Euro.

Exkurs: Was ist ein Midijob?

Ein Midijob liegt vor, wenn das Arbeitsentgelt durchschnittlich zwischen 603,01 Euro (ab 2027: 633,01 Euro) und 2.000,00 Euro im Monat beträgt. Midijobbende sind sozialversicherungspflichtig und melden sich nicht bei der Minijob-Zentrale, sondern bei ihrer Krankenkasse an. Die Beiträge zur Sozialversicherung sind reduziert und Midijobbende können die vollen Leistungen der Kranken-, Pflege- und Arbeitslosenversicherung in Anspruch nehmen. Die reduzierten Beiträge zur Rentenversicherung wirken sich nicht auf die Rentenansprüche der Arbeitnehmenden aus.

Wichtig!

Durch das Ende der Übergangsregelungen müssen Arbeitgebende neue Meldungen erstellen. Bei einem Verdienst bis 603 Euro im Monat ist die Beschäftigung seit 1. Januar 2026 ausschließlich bei der Minijob-Zentrale zu melden. Bei einem höheren Verdienst als 603 Euro handelt es sich bis zur Höhe von 2.000 Euro um einen Midijob.

Neue Termine für Beitragszahlungen

Unabhängig davon, ob es sich um einen Minijob oder eine sozialversicherungspflichtige Beschäftigung handelt, müssen Arbeitgebende bestimmte Fristen für die Abführung der Abgaben und die Übermittlung der Beitragsnachweise beachten. Die aktuellen Termine für diese Fristen finden Sie auf der Seite der Minijob-Zentrale.

Hinzuverdienst von Rentner*innen

Bezieher*innen einer Altersrente dürfen grundsätzlich unbegrenzt hinzuverdienen. Üben Sie jedoch einen Minijob mit Verdienstgrenze aus, müssen sie die entsprechenden Minijob-Regelungen beachten. Wer einen Minijob mit Verdienstgrenze ausübt, darf ab dem 1. Januar 2026 durchschnittlich nicht mehr als 603 Euro im Monat bzw. 7.236 Euro im Jahr verdienen.

Für Personen mit teilweiser oder voller Erwerbsminderung gelten Hinzuverdienstgrenzen. Diese Grenzen wurden auch im Jahr 2026 erhöht. Die neuen Grenzen finden Sie auf dieser Seite der Minijiob-Zentrale.

Wichtige Neuerung: Ab 1. Juli 2026 können Minijobbende, die sich von der Rentenversicherungspflicht befreien ließen, diese Befreiung einmalig rückgängig machen. Der Antrag ist beim Arbeitgebenden zu stellen. Eine erneute Befreiung ist danach nicht mehr möglich.

Wichtig! Rechtskreistrennung Ost/West entfällt

Ab dem 1. Januar 2026 ist bei Beitragsnachweisen keine Unterscheidung zwischen den Rechtskreisen Ost und West mehr erforderlich. Arbeitgebende mit bisherigen Dauer-Beitragsnachweisen müssen ab dem Beitragsmonat Januar 2026 einen neuen Dauer-Beitragsnachweis ohne Rechtskreistrennung einreichen.

Mit Factorial und dem Compliance-Kit können Sie sichergehen, dass Sie immer auf dem aktuellen Stand bei den rechtlichen Regelungen rund um Minijobs und die geringfügige Beschäftigung sind.

Überblick Regeln Minijob – Welche Grundregeln gelten?

Nachdem wir nun die wichtigsten Änderungen ab 2025 erläutert haben, nutzen wir die Gelegenheit und stellen die Grundregeln und Besonderheiten von Minijobs für Arbeitgebende vor.

Verdienstgrenze für Minijobs und Besonderheiten

Wie bereits oben erwähnt, gibt es zwei Arten von Minijobs. Eine Form des Minijobs ist ein sogenannter Minijob mit Verdienstgrenze und das andere eine sogenannte kurzfristige Beschäftigung.

Wir erklären im Folgenden die Besonderheiten beider Typen.

Typ 1: Minijob mit Verdienstgrenze

Personen, die einen Minijob mit Verdienstgrenze ausüben, gehen einer geringfügig entlohnten Beschäftigung nach. Die entscheidende Einschränkung besteht darin, dass sie durchschnittlich nicht mehr als 603 Euro im Monat (ab 2027: 633 Euro) verdienen dürfen. Arbeitszeit, -dauer und -häufigkeit können flexibel gestaltet werden. Unter bestimmten Voraussetzungen können auch mehrere Minijobs gleichzeitig ausgeübt werden. Wann diese Voraussetzungen erfüllt sind, lesen Sie auf der Seite der Minijob-Zentrale.

(Minijob Knappschaft: Die Minijob-Zentrale ist eine Abteilung der Deutschen Rentenversicherung Knappschaft-Bahn-See)

Minijob als abhängiges Beschäftigungsverhältnis

Ein Minijob ist ein abhängiges Beschäftigungsverhältnis, bei der der Arbeitgebende Ort, Zeit, Dauer und Tätigkeit bestimmt.

Geringfügigkeitsrichtlinien

Ob ein Minijob oder eine sozialversicherungspflichtige Beschäftigung vorliegt, prüfen Arbeitgebende anhand der Geringfügigkeitsrichtlinien. Dabei werden entweder alle Einkünfte aus der Beschäftigung zur Berechnung des zu erwartenden Arbeitsentgelts herangezogen oder es wird geprüft, ob die Zeitgrenzen eingehalten werden. In den Geringfügigkeitsrichtlinien ist genau festgelegt, was Arbeitgebende bei einem Minijob beachten müssen.

Die aktuellen Geringfügigkeitsrichtlinien finden Sie hier.

Minijobs in Privathaushalten oder im Gewerbe

Minijobbende haben die Möglichkeit, sowohl in Privathaushalten als auch in Betrieben zu arbeiten. Die Jobs unterscheiden sich nicht nur in den Tätigkeiten, sondern auch in der Anmeldung und den damit verbundenen Abgaben.

- Minijobs in Privathaushalten: Im Haushalt fallen viele Arbeiten an, für die Unterstützung benötigt wird. Bei einem Minijob im Privathaushalt muss es sich jedoch um eine haushaltsnahe Tätigkeit handeln. Dazu gehören alltägliche Arbeiten wie Putzen, Einkaufen, Gartenarbeit oder die Betreuung von Kindern, Pflegebedürftigen oder Haustieren. Eine Liste der haushaltsnahen Tätigkeiten können Sie als PDF herunterladen.

- Minijobs im Gewerbe: Gewerbliche Tätigkeiten liegen insbesondere dann vor, wenn sie nicht im Privathaushalt ausgeübt werden. In diesem Fall sind die Arbeitgebenden Gewerbetreibende. Gewerbliche Tätigkeiten im Rahmen von Minijobs sind sehr vielfältig. Minijobbende können beispielsweise im Einzelhandel aushelfen, in der Gastronomie arbeiten, bei industriellen Fertigungsprozessen mithelfen oder im kaufmännischen Bereich unterstützen. Bei gewerblichen Minijobs trägt der Arbeitgebende den größten Teil der Abgaben. Dazu gehören pauschale Beiträge zur Kranken- und Rentenversicherung, Umlagen sowie Steuern an die Minijob-Zentrale. Darüber hinaus sind Beiträge zur Unfallversicherung an den Unfallversicherungsträger zu entrichten.

Ein wesentlicher Unterschied zwischen beiden Formen ist, dass die Abgaben für Minijobs im Haushalt deutlich reduziert sind. Zudem ist die Anmeldung für Minijobs im Haushalt unkomplizierter.

Typ 2: Die kurzfristige Beschäftigung

Eine kurzfristige Beschäftigung darf innerhalb eines Kalenderjahres drei Monate oder 70 Arbeitstage nicht überschreiten. Die Beschäftigung darf also nicht dauernd oder regelmäßig, sondern nur gelegentlich ausgeübt werden. Die Höhe des Verdienstes spielt dabei keine Rolle.

Es ist zudem möglich, mehrere kurzfristige Beschäftigungen nebeneinander auszuüben. Dabei gilt jedoch: Alle Zeiten werden zusammengerechnet.

Kurzfristige oder berufsmäßige Beschäftigung?

Kurzfristige Beschäftigungen sind zeitlich begrenzt und dürfen daher nicht die Haupteinnahmequelle einer Person sein, mit der sie ihren Lebensunterhalt bestreitet. Andernfalls würde es sich um eine reguläre Erwerbstätigkeit handeln. Typische Beispiele für kurzfristige Beschäftigungsverhältnisse sind Aushilfskräfte bei Produktionsspitzen in der Industrie oder in der Landwirtschaft – zum Beispiel Erntehelfer*innen.

Bei kurzfristigen Beschäftigungen gibt es zwar grundsätzlich keine Verdienstgrenzen. Verdienen Minijobbende aber mehr als 603 Euro monatlich, müssen Arbeitgebende prüfen, ob die Beschäftigung berufsmäßig ausgeübt wird.

Sonderregelung Landwirtschaft: Für landwirtschaftliche Betriebe gelten ab dem 1. Januar 2026 erweiterte Zeitgrenzen von 15 Wochen oder 90 Arbeitstagen (statt 3 Monate/70 Tage; Quelle: Deutsche Rentenversicherung).

Wichtig:

Die kurzfristige Beschäftigung ist automatisch nicht berufsmäßig, wenn Minijobbende:

- eine Hauptbeschäftigung ausüben

- eine selbstständige Tätigkeit ausüben

- ein freiwilliges soziales oder ökologisches Jahr leisten

- einen Bundesfreiwilligendienst leisten

- Vorruhestandsgeld beziehen.

Tipp: Behalten Sie die Arbeitszeiten Ihrer Mitarbeitenden stets im Blick. Mit dem Zeitmanagement-Tool von Factorial erkennen Sie sofort, wenn Minijobbende oder andere Angestellte zu viele Stunden leisten.

Minijobbende einstellen: Rentenversicherungsbeitrag und Krankenversicherungsbeitrag

Minijob: Rentenversicherung, Krankenversicherung und weitere Versicherungen

Die Höhe der Abgaben hängt davon ab, ob es sich um einen Minijob mit Verdienstgrenze oder um eine kurzfristige Beschäftigung handelt. Außerdem unterscheiden sich die Abgaben je nachdem, ob es ein Minijob im Haushalt oder im Gewerbe ist.

Minijob: Kosten für Arbeitgebende

- Minijob mit Verdienstgrenze

a.) Minijob im Privathaushalt: Hier gilt eine Rentenversicherungspflicht. Arbeitgebende zahlen einen Anteil von 5 Prozent, die Minijobbenden einen Eigenanteil von 13,6 Prozent. Darüber hinaus zahlen Arbeitgebende einen Pauschalbeitrag von 5 Prozent in die Krankenversicherung ein.

b.) Minijob im Gewerbe: Auch hier gilt eine Rentenversicherungspflicht. Arbeitgebende zahlen einen Anteil von 15 Prozent, die Minijobbenden einen Eigenanteil von 3,6 Prozent. - Minijob als kurzfristige Beschäftigung

a.) Minijob im Privathaushalt: Diese Form ist sozialversicherungsfrei.

b.) Minijob im Gewerbe: Diese Form ist nicht rentenversicherungs- und krankenversicherungspflichtig. Auch zahlen weder Arbeitgebende noch Minijobbende Beiträge für Arbeitslosen- oder Pflegeversicherung. Aber: Arbeitgebende leisten für Minijobbende im Gewerbe in der kurzfristigen Beschäftigung Abgaben an die Unfallversicherung. Die Anmeldung bei einer Unfallversicherung ist Pflicht.

Befreiung von der Rentenversicherung im Minijob: Eine Befreiung von der Beitragspflicht für Minijobbende ist möglich. Dies sollte aber zuvor bei der Minijob-Zentrale abgeklärt werden.

Besonderheit: Minijob und Krankenversicherung

Bei einem Minijob zahlen Vorgesetzte nur Pauschalbeträge als Beiträge zur Kranken- und Pflegeversicherung für ihre Beschäftigten. Die Minijobbenden sind von eigenen Beiträgen zur Kranken- und Pflegeversicherung befreit und ihr bisheriger Krankenversicherungsschutz bleibt bestehen. Die Beschäftigten sind durch einen Minijob also nicht krankenversichert. Sie müssen sich also anderweitig krankenversichern.

Sind Minijobbende privat versichert, entfällt der Pauschalbeitrag für Arbeitgebende.

Es gibt folgende 3 Möglichkeiten, wie Minijobbende krankenversichert werden können:

- über die eigene Krankenversicherung: Wenn jemand bei Ihnen als Minijobbender angestellt ist und daneben noch eine sozialversicherungspflichtige Hauptbeschäftigung ausübt, ist er*sie über diese versichert.

- über die Familienversicherung: Minijobbende können über ein Familienmitglied wie den*die Ehepartner*in oder die Eltern kostenlos mitversichert sein.

- über die studentische Krankenversicherung: Studierende sind an einer deutschen Hochschule immatrikuliert und zahlen einen ermäßigten Preis für den monatlichen Krankenversicherungsbeitrag.

Wie einen Minijob anmelden?

Arbeitgebende sind verpflichtet, den Minijob bei der Minijob-Zentrale anzumelden.

Zu Beginn der Beschäftigung müssen Arbeitgebende eine sogenannte versicherungsrechtliche Beurteilung der Beschäftigung vornehmen. Das heißt, es wird folgendes beurteilt: Handelt es sich wirklich um einen Minijob? Wenn ja, handelt es sich um eine kurzfristige Beschäftigung oder um einen Minijob mit Verdienstgrenze? Grundlage dafür sind die Geringfügigkeitsrichtlinien.

Die Minijob-Zentrale leitet die Daten der Minijobbenden an die zuständige Krankenkasse weiter. Die Krankenkasse meldet die Minijobbenden dann bei der Rentenversicherung an.

Tipp: Zusätzliche Unterstützung bei der Personalsuche bieten die Agentur für Arbeit (vormals über das eingestellte Portal Jobbörse) sowie die lokalen Beratungsstellen der Arbeitsagentur.

Lohnsteuer

Minijobs sind grundsätzlich steuerpflichtig.

Lohnsteuerbescheinigung beim Minijob

Minijobbende erhalten von ihrem Arbeitgebenden eine Lohnsteuerbescheinigung, wenn sie nach den individuellen Lohnsteuerabzugsmerkmalen abgerechnet werden.

Minijobbende, die pauschal besteuert werden, erhalten keine Lohnsteuerbescheinigung. In diesem Fall sind Arbeitgebende verpflichtet, den Arbeitnehmenden eine Bescheinigung über die pauschalen Besteuerungsmerkmale auszuhändigen.

Wie viel Urlaub bei einem Minijob?

Das Thema Urlaub und Minijob mag auf den ersten Blick etwas kompliziert erscheinen. Grundsätzlich haben Minijobbende Anspruch auf bezahlten Urlaub. Die Dauer des Urlaubs richtet sich nach der Dauer der Beschäftigung.

Weil das Ganze etwas komplizierter ist, haben wir diesem Thema einen eigenen Blogartikel gewidmet. Hier erhalten Sie alle Antworten zum Thema Urlaubsanspruch und Berechnung desselben bei Minijobbenden.

Minijob im Homeoffice?

Es spricht nichts dagegen, einen Minijob remote auszuüben.

Lohnfortzahlung Minijob

Minijobbende haben Anspruch auf Entgeltfortzahlung im Krankheitsfall. Arbeitgebende müssen in der Regel bis zu sechs Wochen im Jahr Entgeltfortzahlung leisten.

Beschäftigte in einem Minijob genießen arbeitsrechtlich nahezu die gleichen Rechte wie Vollzeitbeschäftigte. So haben sie auch bei kurzfristigen Beschäftigungen oder Minijobs mit Verdienstgrenze nicht nur im Krankheitsfall Anspruch auf Lohnfortzahlung, sondern darüber hinaus auch:

- bei Krankheit des eigenen Kindes:

- bei Schwangerschaft und Mutterschaft

- an Feiertagen: Wenn der reguläre Arbeitstag von Minijobbenden auf einen Feiertag fällt, ist der Arbeitgebende verpflichtet, das übliche Arbeitsentgelt zu zahlen. Wichtig ist, dass er die Entgeltfortzahlung für Feiertage nicht dadurch umgehen kann, dass der Minijobbende die ausgefallene Arbeitszeit an einem sonst arbeitsfreien Tag vor- oder nacharbeitet. Ausführliche Informationen dazu finden Sie in unserem Artikel zum Thema Urlaub und Feiertage bei Minijobs.

Arbeitsvertrag Minijob – Vertrag ist optional

Vor dem ersten Arbeitstag sollten Arbeitgebende die Arbeitsbedingungen mit den Minijobbenden besprechen. Auch wenn ein Arbeitsvertrag im Minijob optional ist, sind Arbeitgebende verpflichtet, die wesentlichen Arbeitsbedingungen schriftlich in einem Nachweis festzuhalten, zu unterschreiben und den Beschäftigten auszuhändigen. Diese Verpflichtung ist im Nachweisgesetz verankert und gilt für alle Arbeitnehmenden.

Checkliste Minijob-Vertrag: Was muss der schriftliche Nachweis enthalten?

Der schriftliche Nachweis für Minijobbende muss folgende Angaben enthalten:

- Name und Anschrift des Arbeitgebenden und Arbeitnehmenden

- Beginn des Minijobs

- Ende bzw. Dauer bei befristeten Minijobs

- Art der Tätigkeit

- Arbeitsort

- Dauer der Probezeit (falls vereinbart)

- Monatslohn (einschließlich Überstunden, Zuschläge usw.)

- Arbeitszeit, Pausen und Ruhezeiten

- Bedingungen für Arbeit auf Abruf

- Möglichkeit, Überstunden zu leisten (falls vereinbart)

- Eventueller Anspruch auf Weiterbildung durch den Arbeitgebenden

- bei betrieblicher Altersvorsorge Angaben zur Vorsorgeeinrichtung

- Jährlicher Urlaubsanspruch

- Verfahren bei Kündigung

- geltende Tarifverträge, Betriebs- oder Dienstvereinbarungen

Auch wenn ein Arbeitsvertrag für den Minijob nicht vorgeschrieben ist, ist er empfehlenswert. Er regelt die Rechte und Pflichten sowohl des Arbeitgebenden als auch der Minijobbenden. Der Abschluss eines Arbeitsvertrages ist daher ratsam, da er für Transparenz sorgt und mögliche Meinungsverschiedenheiten über die Arbeitsbedingungen von vornherein vermeidet. Ob der Vertrag schriftlich oder mündlich abgeschlossen wird, bleibt den Parteien selbst überlassen. Der Vertrag ist gültig, sobald beide sich über seinen Inhalt einig sind.

Arbeitsvertrag Minijob: Muster

Die Minijobzentrale hat ein Merkblatt mit allen wichtigen Eckdaten zum Rahmenvertrag zur Verfügung gestellt.

Kündigungsfrist Minijob

Minijobbende genießen einen umfassenden Kündigungsschutz, unabhängig davon, ob sie in einem Privathaushalt oder in einem Unternehmen beschäftigt sind. Grundlage ist der allgemeine Kündigungsschutz, wobei bestimmte Personengruppen zusätzlich einen besonderen Kündigungsschutz genießen.

Allgemeiner Kündigungsschutz bei Minijobs:

Im gewerblichen Bereich gilt der allgemeine Kündigungsschutz nach dem Kündigungsschutzgesetz, im Privathaushalt schützt das Bürgerliche Gesetzbuch die Minijobbenden. Dieser Schutz verhindert, dass Arbeitgebende den Minijobbenden ohne weiteres kündigen können.

Besonderer Kündigungsschutz bei Minijobs:

Neben dem allgemeinen Kündigungsschutz gibt es für bestimmte Personengruppen einen besonderen Kündigungsschutz. Dazu gehören werdende Mütter (Mutterschutzgesetz), Personen in Elternzeit (Bundeselterngeld- und Elternzeitgesetz) und Menschen mit Behinderung (Neuntes Sozialgesetzbuch).

Welchen Kündigungsregeln gelten nun konkret in den zwei Bereichen des Minijobs?

Kündigungsschutz bei Minijobs im gewerblichen Bereich:

Für Minijobbende im gewerblichen Bereich regelt das allgemeine Kündigungsschutzgesetz die Rechte und Pflichten von Arbeitgebenden. Dieser Schutz greift, wenn Minijobbenede mindestens sechs Monate ununterbrochen im Betrieb gearbeitet haben und der Betrieb mehr als zehn Arbeitnehmende (ohne Auszubildende) beschäftigt.

Nach dem Kündigungsschutzgesetz (KSchG) muss eine Kündigung sozial gerechtfertigt sein, um wirksam zu sein. Das bedeutet, dass entweder in der Person oder im Verhalten der Minijobbenden ein wichtiger Grund für die Kündigung vorliegt oder betriebliche Gründe eine Weiterbeschäftigung unmöglich machen.

Ist die Kündigung sozial ungerechtfertigt oder aus anderen Gründen rechtsunwirksam, steht es den Minijobbenden frei, Kündigungsschutzklage beim Arbeitsgericht zu erheben.

In unserem Artikel zum Thema Kündigung erklären wir für Arbeitgebende alle Regeln, die sich aus dem Kündigungsschutzgesetz ergeben.

Kündigungsschutz bei Minijobs in Privathaushalten:

Auch Minijobbende in Privathaushalten sind vor Kündigung geschützt, allerdings gilt hier nicht das Kündigungsschutzgesetz. Stattdessen schützt sie das Bürgerliche Gesetzbuch.

Laut Minijobzentrale ist eine Kündigung eines Minijobs im Privathaushalt nur wirksam, wenn sie nicht gegen folgende rechtliche Aspekte verstößt:

- Treu und Glauben: Die Kündigung darf nicht gegen Treu und Glauben (§ 242 BGB) verstoßen.

- Gesetzliches Verbot: Die Kündigung darf nicht gegen ein gesetzliches Verbot verstoßen (§ 134 BGB).

- Sittenwidrigkeit: Die Kündigung darf nicht gegen die guten Sitten verstoßen (§ 138 BGB).

- Diskriminierungsfreiheit: Die Kündigung darf nicht diskriminierend sein (§ 7 AGG).

- Grundrechte: Die Kündigung darf nicht gegen Grundrechte verstoßen.

Auch im Privathaushalt können Minijobbende innerhalb von drei Wochen nach Zugang der Kündigung Kündigungsschutzklage beim Arbeitsgericht erheben.

Gesetzliche Kündigungsfristen im Minijob:

Die gesetzliche Kündigungsfrist beträgt vier Wochen zum 15. oder zum Monatsende. Dies gilt sowohl für Arbeitgebende als auch für Minijobbende im gewerblichen Bereich oder in Privathaushalten.

Fristlose Kündigung im Minijob:

Arbeitgebende und Minijobbende können das Arbeitsverhältnis fristlos kündigen, wenn ein wichtiger Grund vorliegt (§ 626 BGB).

Gesetzliche Kündigungsfristen im gewerblichen Bereich:

Im gewerblichen Bereich verlängern sich die Kündigungsfristen automatisch nach zwei Jahren Betriebszugehörigkeit. Diese Verlängerung gilt nicht für Privathaushalte.

Dauer des Arbeitsverhältnisses / Kündigungsfrist:

- 2 Jahre: 1 Monat

- 5 Jahre: 2 Monate

- 8 Jahre: 3 Monate

- 10 Jahre: 4 Monate

- 12 Jahre: 5 Monate

- 15 Jahre: 6 Monate

- 20 Jahre: 7 Monate

Probezeit – Kündigungsfrist Minijob: 14 Tage

Während der Probezeit, die bei Minijobs maximal sechs Wochen beträgt, kann das Arbeitsverhältnis mit einer Frist von zwei Wochen gekündigt werden.

Andere Kündigungsfristen

Im Arbeitsvertrag können andere Kündigungsfristen als die gesetzlichen vereinbart werden.

-

Kürzere Fristen als gesetzlich vorgesehen sind nur zulässig, wenn sie für beide Seiten gelten.

-

Längere Fristen können vereinbart werden, aber für Arbeitgebende gelten sie einseitig nur, wenn dies im Vertrag steht; für Arbeitnehmende muss eine längere Frist ebenfalls explizit vereinbart sein.

Kündigung muss in Schriftform erfolgen

Die Kündigung bedarf § 623 des Bürgerlichen Gesetzbuchs (BGB) der Schriftform. Eine Kündigung per SMS, E-Mail oder Fax ist unwirksam.

Zum Schluss: Welche Vorteile bringen Minijobbende für Arbeitgebende?

Minijobbende bieten Arbeitgebenden eine Reihe von Vorteilen:

- Kostenersparnis: Die Beiträge zur Sozialversicherung sind für Minijobbende deutlich niedriger als für Vollzeitbeschäftigte. Dadurch können Arbeitgebende Kosten sparen.

- Flexibilität: Minijobbende können kurzfristig eingestellt und wieder entlassen werden. Das bietet Arbeitgebenden ein hohes Maß an Flexibilität.

- Abdeckung von Engpässen: Minijobbenden können zur Überbrückung von Personalengpässen eingesetzt werden.

Die Vorteile von Minijobs für Arbeitgebende können je nach Branche und Betriebsgröße variieren. Besonders attraktiv sind Minijobbende in Branchen mit starkem Saisongeschäft oder häufigen Engpässen.