Im Jahr 2026 haben Arbeitgeber die Möglichkeit, ihren Mitarbeitenden steuerfreie Essenszuschüsse von bis zu 115,05 Euro (2025: 112,50 Euro) monatlich anzubieten. Das entspricht 7,67 Euro täglich an maximal 15 Arbeitstagen.

Erfahren Sie hier mehr über die steuerlichen Regelungen rund um den Essenszuschuss und was Sie als Arbeitgeber beachten müssen.

Das Wichtigste in Kürze

- Arbeitgeber können steuerfreie Essenszuschüsse über den Sachbezugswert „Verpflegung“ zusätzlich zum regulären Arbeitslohn gewähren.

- Im Jahr 2026 können Arbeitgeber monatlich bis zu 115,05 Euro (entsprechend 7,67 Euro täglich) steuerfrei an ihre Mitarbeitenden auszahlen.

- Beträgt der Eigenanteil der Arbeitnehmenden weniger als 4,57 Euro, ist der verbleibende Betrag des amtlichen Sachbezugswertes vom Arbeitgeber pauschal zu versteuern.

Disclaimer: Aus SEO-Gründen verzichten wir in diesem Text teilweise auf das Gendern. Es sind alle Geschlechter mitgemeint.

Was ist ein Essenszuschuss von Arbeitgebern?

Welche Zuschüsse können Arbeitgeber zahlen?

Arbeitgeber können ihre Arbeitnehmenenden bei den Lebenshaltungskosten unterstützen, indem sie ihnen einen Essenszuschuss gewähren. Durch diesen Zuschuss erhalten die Mitarbeitenden kostenlose oder verbilligte Mahlzeiten, entweder in der Kantine des Unternehmens oder außerhalb des Unternehmens, z. B. in einem Restaurant oder einer extern betriebenen Kantine.

Essenszuschüsse können steuerbegünstigt über den Sachbezugswert „Verpflegung“ abgerechnet werden. Sachbezugswerte sind geldwerte Vorteile, die Arbeitnehmende nicht als direkte Geldleistung erhalten. Sie werden also zusätzlich zum regulären Arbeitslohn gewährt. Beispiele für Sachbezugswerte sind unter anderem Kleidung, Unterkunft oder Verpflegung.

Weitere Informationen darüber, was genau ein geldwerter Vorteil ist und wie er besteuert wird, finden Sie in unserem Blogbeitrag zu diesem Thema.

Wie können Sie als Arbeitgebende das Essen bezuschussen?

Unternehmen können die Verpflegung ihrer Belegschaft auf verschiedene Weise bezuschussen. Die gängigsten Methoden sind:

1. Kantine

Unternehmen mit eigener Kantine können ihren Beschäftigten kostenlose oder verbilligte Mahlzeiten anbieten.

2. Essensgutscheine

Unternehmen können ihren Mitarbeitenden Essensgutscheine oder digitale Essensgutscheine ausstellen, die in Restaurants oder Kantinen eingelöst werden können.

Früher wurden den Angestellten in der Regel Essensmarken in Papierform ausgehändigt. Heute gibt es zunehmend „digitale Essensmarken“.

Exkurs: Digitale Essensmarken – wie funktionieren sie?

Im Gegensatz zu herkömmlichen Papiermarken oder Chipkarten, die nur an ausgewählten Akzeptanzstellen wie Restaurantketten oder bestimmten Supermärkten eingelöst werden können, bietet die digitale Essensmarke absolute Flexibilität und kann als eine Art Kantine für die Hosentasche betrachtet werden.

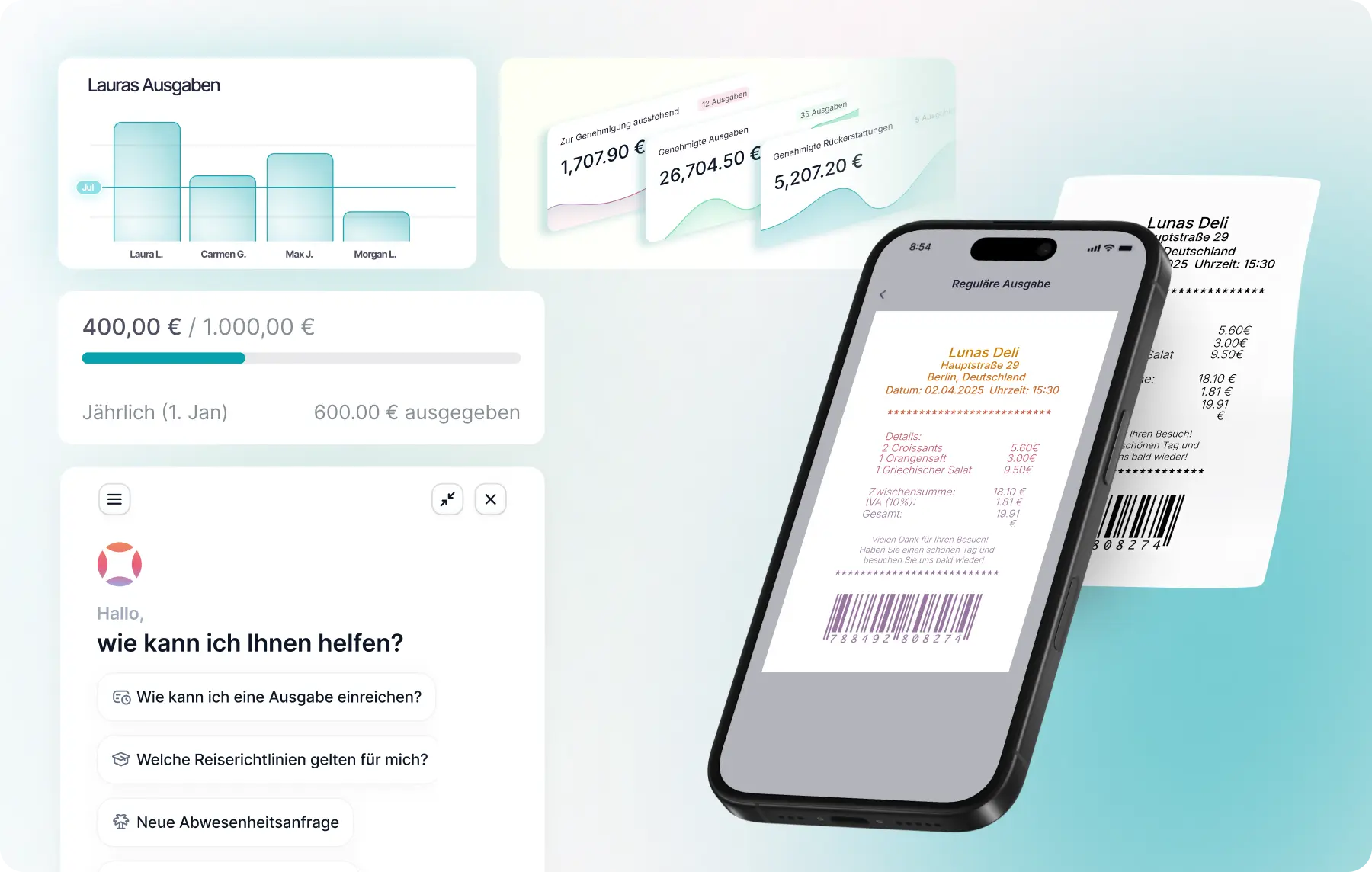

Technisch funktioniert dies über eine App: Die Mitarbeitenden kaufen ihr Essen bei einem beliebigen Anbieter, bezahlen zunächst selbst und fotografieren anschließend den Kassenbeleg mit ihrem Smartphone. Die App prüft den Beleg automatisch auf die steuerlichen Vorgaben, und der Arbeitgeber erstattet den Zuschuss gesammelt mit der nächsten Lohnabrechnung direkt auf das Bankkonto der Angestellten.

3. Umwandlung von Barlohn zugunsten von Essensmarken

Der Verpflegungszuschuss kann alternativ zum regulären Lohn gewährt werden, indem Mitarbeitende auf einen Teil ihres Gehalts zugunsten von Essensmarken oder Restaurant-Schecks verzichten. Damit dies für die Beschäftigten steuerlich vorteilhaft ist, muss diese Entgeltumwandlung im Arbeitsvertrag festgehalten werden. Dann wird steuerlich nur der Sachbezugswert (2026: 4,57 Euro) dem reduzierten Gehalt hinzugerechnet. Es ist jedoch darauf zu achten, dass der Wert der Essensmarke den Betrag von 7,67 Euro nicht übersteigt. Ist die Entgeltumwandlung nicht im Arbeitsvertrag geregelt, wird der tatsächliche Wert der Essensmarke, der in der Regel deutlich über dem Sachbezugswert liegt, zum verminderten Arbeitsentgelt hinzugerechnet.

Beispiel:

Mitarbeiterin X verdient 3.800 Euro brutto im Monat und verzichtet zugunsten von Essensmarken auf 120 Euro Barlohn. Dafür erhält sie 18 Essensmarken im Wert von je 6,00 Euro, die in einem nahe gelegenen Restaurant eingelöst werden können. Insgesamt erhält sie somit einen monatlichen Sachbezug von 82,26 Euro (18 x 4,57 Euro). Dieser Betrag wird auf den reduzierten Lohn aufgeschlagen. Die Beschäftigte kommt somit auf einen zu versteuernden Bruttolohn von insgesamt 3.762,26 Euro (3.800 Euro – 120 Euro + 82,26 Euro).

Wichtig:

Arbeitgeber dürfen Ihren Beschäftigten den Essenszuschuss nicht in bar auszahlen.

Haben Mitarbeitende einen Anspruch auf einen Essenszuschuss von Arbeitgebern?

Nein, Beschäftigte haben keinen gesetzlichen Anspruch auf Essenszuschüsse von den Vorgesetzten. Der Essenszuschuss ist eine freiwillige Leistung der Arbeitgebenden.

Tipp: Damit in Ihrem Unternehmen immer alles rechtssicher ist, sorgt die HR-Software von Factorial zuverlässig für Ihre Compliance. Durch die automatisierte Dokumentation erfüllen Sie jederzeit alle Anforderungen der Finanzverwaltung ohne manuellen Aufwand.

Essenszuschuss steuerfrei – Sachbezugswerte 2026

1. Der amtliche Sachbezugswert:

Der amtliche Sachbezugswert für Verpflegung wird jährlich durch die Sozialversicherungsentgeltverordnung (SvEV) festgelegt und ist steuer- und abgabenpflichtig. Verpflegungszuschüsse des Arbeitgebenden können bis zu einer bestimmten Höhe steuerfrei sein. Das bedeutet, dass Arbeitnehmende den Zuschuss nicht als Einkommen versteuern müssen. Für 2026 gelten folgende Sachbezugswerte:

-

Frühstück: 2,37 €

-

Mittagessen: 4,57 €

-

Abendessen: 4,57 €

2. Zuschuss der Arbeitgebenden: Wie hoch darf der Essenszuschuss sein?

Zusätzlich zum Sachbezugswert können Arbeitgeber einen steuerfreien Zuschuss von bis zu 3,10 € gewähren. Somit ist ein maximaler Zuschuss von 7,67 € pro Mahlzeit möglich (4,57 € + 3,10 €). Arbeitgeber können diesen Zuschuss freiwillig gewähren. Sie sind nicht dazu verpflichtet.

3. Zuzahlung von Mitarbeiterseite:

Zahlen Arbeitnehmende mindestens 4,57 Euro (Sachbezugswert 2026) selbst, liegt kein geldwerter Vorteil vor. In diesem Fall müssen Beschäftigte den Zuschuss nicht versteuern. Liegt die Zuzahlung unter 4,57 €, wird der Differenzbetrag pauschal mit 25 Prozent sozialversicherungsfrei versteuert

Wann ist ein Essenszuschuss von Arbeitgebern steuerfrei?

Verpflegungszuschüsse sind dann steuerfrei, wenn sie zusätzlich zum ohnehin geschuldeten Arbeitslohn gezahlt werden und die gesetzlichen Höchstgrenzen von 7,67 Euro nicht überschreiten.

Vergleichstabelle: Sachbezugswerte 2025 vs. 2026

| Komponente | 2025 | 2026 | Änderung |

| Frühstück | 2,30€ | 2,37€ | +0,07 € |

| Mittagessen | 4,40€ | 4,57€ | +0,17 € |

| Abendessen | 4,40€ | 4,57€ | +0,17 € |

| Steuerfreier Arbeitgeberzuschuss | 3,10€ | 3,10€ | unverändert |

| Max. Zuschuss pro Tag | 7,50€ | 7,67€ | +0,17 € |

| Max. Zuschuss pro Monat (15 Tage) | 112,50€ | 115,05€ | +2,55 € |

Beispiele: Können Arbeitgeber das Mittagessen bezahlen?

Ja, das ist möglich und ein bewährtes Mittel zur Mitarbeiterbindung. Arbeitgeber können die Kosten für das Mittagessen entweder komplett übernehmen oder bezuschussen. Damit dies steuerlich attraktiv bleibt, ist der tägliche Zuschuss 2026 auf 7,67 Euro begrenzt. Kostet ein Essen mehr, tragen die Mitarbeitende entweder die Differenz selbst (Eigenanteil) oder der übersteigende Betrag wird als regulärer Lohn versteuert.

Um diese Informationen zu verdeutlichen, seien hier 3 Beispiele aufgeführt. Angenommen, der Arbeitgeber gewährt den maximalen Zuschuss von 7,67 Euro:

-

Mitarbeiterin A zahlt für ihre Mahlzeit 11,53 Euro und leistet somit einen Eigenanteil von 3,86 Euro (11,53 Euro – 7,67 Euro). Da dieser Eigenanteil unterhalb des Sachbezugswerts von 4,57 Euro liegt, bleibt der maximale Zuschuss von 7,67 Euro (4,57 Euro Sachbezugswert + 3,10 Euro steuerfreier Zuschuss) steuerfrei.

-

Der Arbeitnehmer J zahlt für seine Mahlzeit 7,67 Euro und leistet somit keinen Eigenanteil. Da kein Eigenanteil anfällt, sind die gesamten 7,67 Euro (3,10 Euro Arbeitgeberzuschuss + 4,57 Euro Sachbezugswert) steuerfrei.

-

Die Arbeitnehmerin Z zahlt 4,67 Euro für ihre Mahlzeit. Da ihr Eigenanteil von 0,10 Euro unter dem Sachbezugswert (4,57 Euro) liegt, versteuert der Arbeitgeber die Differenz von 4,47 Euro pauschal mit 25 Prozent. Für die Mitarbeiterin selbst bleibt der gesamte Zuschuss jedoch steuer- und sozialversicherungsfrei.

Studie Essenzuschuss

Der aktuelle Höchstzuschuss von 7,67 Euro entspricht zunehmend den gestiegenen Kosten für Mahlzeiten während der Arbeitszeit. Laut einer aktuellen Mittagspausen-Umfrage von givve und Appinio aus dem Jahr 2025 würden 34,7 % der Beschäftigten bei einem steuerfreien Essenszuschuss häufiger auswärts essen, während 41,2 % gezielt die lokale Gastronomie stärker nutzen würden. Die Studie zeigt damit, dass Essenszuschüsse nicht nur die realen Kosten für Mahlzeiten abfedern, sondern auch das Ernährungs- und Konsumverhalten von Arbeitnehmenden beeinflussen können

Tipp: Mit Factorial können Sie nicht nur Essenszuschüsse einfach und rechtssicher verwalten, sondern Ihre gesamten Reisekostenabrechnungen digitalisieren. Von der Verpflegungspauschale bis hin zu sämtlichen Ausgaben rund um die Dienstreise – Sie behalten alles zentral im Griff und sichern Ihre Compliance.

Essenszuschuss im Homeoffice – Das gilt 2026

Der Essenszuschuss ist ortsunabhängig und kann im Homeoffice in voller Höhe genutzt werden. Rechtliche Grundlage hierfür sind die Lohnsteuer-Richtlinien (R 8.1 Abs. 7 LStR). Es gelten dieselben steuerlichen Regeln wie im Büro, sofern an dem Tag eine Arbeitsleistung erbracht wird.

-

Zeitliche Flexibilität: Die Mahlzeit darf im Homeoffice auch vor oder nach der Arbeitszeit verzehrt werden, solange es sich um einen Arbeitstag handelt.

-

Belegpflicht: Der Nachweis erfolgt über Belege (Kassenbon/Rechnung), die zeitnah digital oder physisch beim Arbeitgeber eingereicht werden.

-

15-Tage-Regel: Dies ist eine Vereinfachungsregelung der Finanzverwaltung. Arbeitgeber dürfen pauschal 15 Zuschüsse pro Monat gewähren, ohne prüfen zu müssen, ob der Mitarbeitende an diesen Tagen tatsächlich anwesend, krank oder im Urlaub war. Dies reduziert den Dokumentationsaufwand im Homeoffice massiv.

Steuerfreie Arbeitgeberleistung: Regeln, die Sie als Arbeitgeber beim Essenszuschuss beachten müssen

Die Regelungen zum Arbeitgeberzuschuss zum Mittagessen können etwas verwirrend sein, deshalb haben wir hier für Sie alle wichtigen Informationen auf einen Blick zusammengefasst.

Die Lohnsteuerrichtlinien (LStR) legen in R.8.1 Absatz 7 bestimmte Voraussetzungen fest, die für die Gewährung eines steuerfreien Essenszuschusses im Jahr 2026 erfüllt sein müssen.

1. Der steuerfreie Höchstzuschuss pro Tag beträgt 7,67 € (für 2026). Dieser Betrag kann sowohl für das Mittagessen als auch für das Abendessen gewährt werden. Wichtig: Pro Tag kann nur eine Mahlzeit bezuschusst werden.

2. Der Sachbezugswert für Mahlzeiten beträgt im Jahr 2026 € 4,57 pro Mahlzeit (Mittag-/Abendessen) bzw. 2,37 € für Frühstück. Dieser Wert bildet die Besteuerungsgrundlage.

3. Für vollständige Steuerfreiheit müssen Arbeitnehmende mindestens den Sachbezugswert (4,57 € für 2026) als Eigenanteil leisten. Liegt der Eigenanteil darunter, wird die Differenz pauschal mit 25 % versteuert.

5. Der Zuschuss muss arbeitstäglich gewährt werden. Der Zuschuss darf also nur an Tagen gewährt werden, an denen die Beschäftigten tatsächlich arbeiten.

6. Der tatsächliche Preis der Mahlzeit darf nicht überschritten werden. Der Arbeitgeber darf also nicht mehr bezuschussen, als die Mahlzeit tatsächlich kostet.

4. Der Arbeitgeber muss die Aufwendungen für die Mahlzeiten nachweisen können. Dies kann z. B. durch Rechnungen, Kassenbelege oder Quittungen geschehen.

Tipp:

Mit Factorial haben Sie alle Informationen rund um den Essenszuschuss zentralisiert an einem Ort. Mit der vorbereitenden Gehaltsabrechnung behalten Sie stets den Überblick über Ausgaben für Mahlzeiten und Co.

5. Die Unterlagen zum Nachweis der Aufwendungen müssen sowohl vom Arbeitgeber als auch von den Arbeitnehmenden sechs Jahre lang aufbewahrt werden.

6. Der Essenszuschuss kann vor, während oder nach der Mahlzeit gewährt werden.

7. Mitarbeitende dürfen den steuerfreien Essenszuschuss für selbst bezahlte Mittag- und Abendessen verwenden. Gekaufte Lebensmittel gelten nur dann als Mahlzeit, wenn sie zum sofortigen Verzehr oder zum Verzehr während der Mittagspause geeignet sind.

8. Non-food-Artikel, Alkohol und Tabak sind nicht erstattungsfähig. Nichtalkoholische Getränke sind jedoch erstattungsfähig, sofern sie in Verbindung mit einer Mahlzeit konsumiert werden.

9. Bei Dienstreisen oder Auswärtstätigkeiten (mehr als 8 Stunden) besteht kein Anspruch auf Essenszuschuss, da hier Verpflegungspauschalen greifen.

Digitale Lösungen & Integration in Factorial

Anstatt Papiergutscheine zu verwalten, nutzen moderne Unternehmen digitale Anbieter wie SpenditCard (Lunchit), GivveCard, Pluxee oder Circula. Diese Apps prüfen Belege automatisch und stellen die Steuerkonformität sicher.

So arbeiten diese Anbieter mit Factorial zusammen:

-

Automatisierter Datenabgleich: Sie müssen keine Listen händisch pflegen. Über Schnittstellen (APIs) oder einfache CSV-Importe fließen die geprüften Essensbeträge direkt in die Zusatzvergütungen (Supplements) der jeweiligen Mitarbeitenden in Factorial.

-

Effiziente 15-Tage-Regel: In Factorial lässt sich der Essenszuschuss als feste monatliche Komponente hinterlegen. Die digitalen Anbieter stellen dabei sicher, dass im Hintergrund nie mehr als die erlaubten 15 Tage (bzw. die tatsächlichen Arbeitstage) abgerechnet werden.

-

Zentraler Überblick: In Factorial haben Sie in der digitalen Personalakte jederzeit den Überblick, welche Mitarbeitenden welchen Benefit nutzt, während der Anbieter die tägliche Belegprüfung (Scan per App) übernimmt.

Vorteile Essenszuschuss Arbeitgebende – Steuerfreier Benefit für Ihre Angestellten

Warum sind direkte Essenszuschüsse so viel vorteilhafter als eine Gehaltserhöhung?

Essenszuschuss Arbeitgeber: Vorteile für die Arbeitgeber

Essenszuschüsse haben für Sie als Arbeitgeber im Vergleich zu einer Gehaltserhöhung folgende Vorteile:

Ersparnis

Der Essenszuschuss ist für den Arbeitgeber bis zu einer Höhe von 7,50 Euro pro Arbeitstag steuer- und sozialversicherungsfrei. Das bedeutet, dass der Arbeitgeber für diesen Teil des Zuschusses keine Lohnnebenkosten zahlen muss.

Attraktivität

Der Essenszuschuss ist eine attraktive Zusatzleistung für Ihre Mitarbeitende. Er kann dazu beitragen, die Mitarbeiterzufriedenheit und -bindung zu erhöhen.

Essenszuschuss Arbeitgeber: Vorteil für die Belegschaft

Im Vergleich zu einer Gehaltserhöhung hat der Essenszuschuss für die Mitarbeitende folgende Vorteile:

Ersparnis

Der Essenszuschuss ist für Ihre Arbeitnehmenden steuer- und sozialversicherungsfrei. Das bedeutet, dass die Mitarbeitenden den vollen Wert des Essenszuschusses für ihre Verpflegung nutzen können.

Wenn Vorgesetzte die Löhne ihrer Angestellten erhöhen, geht dies normalerweise mit einer zusätzlichen Steuerbelastung für sie einher. Dabei kommt nur ein Bruchteil der Lohnerhöhung tatsächlich bei den Mitarbeitenden an. Im Gegensatz dazu bieten Essenszuschüsse je nach Ausgestaltung die Möglichkeit, den Vorteil an die Mitarbeitenden weiterzugeben, ohne dabei die Steuerlast signifikant zu erhöhen.

Zeitersparnis

Die Beschäftigten müssen sich nicht selbst um ihre Verpflegung kümmern. Sie können direkt in der Kantine oder im Restaurant essen, ohne sich um die Kosten kümmern zu müssen.

Gesundheitliche Vorteile

Eine ausgewogene Ernährung während der Arbeitszeit trägt zu einer besseren Gesundheit bei. Der Essenszuschuss kann dazu beitragen, dass sich die Beschäftigten gesünder ernähren.

Das kommt am Ende dem gesamten Unternehmen zugute: Gesündere und zufriedenere Mitarbeitende sind nachweislich leistungsfähiger, motivierter und weisen eine höhere Konzentration auf. Wer in die Verpflegung investiert, investiert somit direkt in die Arbeitsqualität und reduziert langfristig krankheitsbedingte Ausfälle.

Mit Factorial können Sie diesen wertvollen Benefit ohne großen bürokratischen Aufwand in Ihren Unternehmensalltag integrieren. Unsere Plattform bündelt alle Informationen zum Essenszuschuss an einem zentralen Ort, automatisiert die vorbereitende Gehaltsabrechnung und schafft so mehr Raum für das, was wirklich zählt: Das Wohlbefinden Ihrer Teams.